C’est quoi la marge EBITDA ?

La marge EBITDA est un ratio de rentabilité qui mesure les bénéfices qu’une entreprise génère avant les intérêts, les impôts et les amortissements, en pourcentage du chiffre d’affaires.

La marge EBITDA n’inclut pas l’impact de la structure du capital de l’entreprise et des charges non monétaires (comme les stock-options par exemple).

On peut parfois dire que ce ratio ne reflète pas les véritables flux de trésorerie d’une entreprise. C’est pourquoi il doit être utilisé conjointement avec d’autres ratios d’analyse financière pour évaluer la capacité d’un actif à générer du cash-flow.

Pour apprendre à effectuer des analyses financières avancées, lancez vous dès maintenant dans l’un de nos cours de finance en ligne !

Quelle est la formule de la marge EBITDA ?

La première étape pour calculer l’EBITDA est de trouver les bénéfices avant les intérêts et les impôts (équivalent de l’EBIT ou résultat d’exploitation) dans le compte de résultat.

Consultez notre article EBIT vs EBITDA pour comprendre la différence.

Ensuite, il faut ajouter tous les amortissements.

EBITDA = Résultat d’exploitation + Amortissements

Pour calculer la marge EBITDA, on utilise la formule suivante :

Marge EBITDA = EBITDA / Chiffre d’affaires

Exemple de calcul de la marge EBITDA

La société XYZ a déclaré un bénéfice net de 4 millions de dollars avant impôts et intérêts pour l’année 2016. Les ventes nettes indiquées dans le compte de résultat s’élèvent à 7 millions de dollars. Les dépréciations et amortissements totalisent 150 000 dollars.

Avec ces chiffres, la marge EBITDA est calculée à environ 59%, ce qui signifie que 59% des revenus des ventes sont disponibles avant la prise en compte des intérêts, des impôts, des dépréciations et des amortissements.

En d’autres termes, une marge EBITDA élevée indique que l’entreprise génère une proportion plus importante de ses revenus avant les charges d’intérêts, d’impôts et les charges non monétaires comme les dépréciations et amortissements.

Cela montre une meilleure efficacité opérationnelle et une rentabilité potentiellement plus élevée, car une plus grande partie des revenus est disponible pour couvrir les frais financiers et les impôts, ainsi que pour réinvestir dans les CAPEX de l’entreprise.

Quels sont les avantages d’utiliser la marge EBITDA pour évaluer la rentabilité d’une entreprise ?

La marge EBITDA est considéré comme le cash-flow issue des opérations d’exploitation d’une entreprise avant de compter les dépenses en capital (CAPEX), les impôts et la structure du capital.

Elle ne prend pas en compte les charges non monétaires comme les dépréciations et les amortissements.

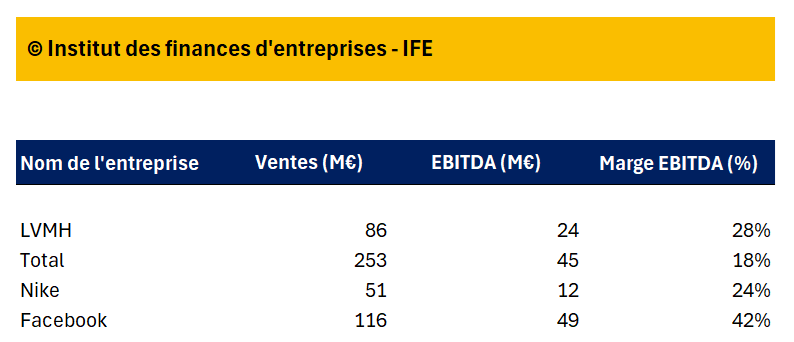

Pour les investisseurs, ils peuvent voir combien de liquidités sont générées pour chaque dollar de revenu et utiliser cette marge pour comparer différentes entreprises (pour des raisons d’investissement).

L’EBITDA est couramment utilisé lors des fusions et acquisitions. Des ajustements sont souvent faits au ratio pour normaliser les mesures, permettant aux acheteurs de comparer les performances des entreprises cibles entre elles.

Quels sont les inconvénients de la marge EBITDA ?

L’EBITDA ne prend pas en compte les intérêts sur la dette, les charges non monétaires, les dépenses en capital et les impôts.

Donc, il ne donne pas toujours une image claire des flux de trésorerie de l’entreprise.

Les investisseurs devraient plutôt regarder les flux de trésorerie provenant des opérations dans l’état des flux de trésorerie, ou calculer le flux de trésorerie disponible (pour en savoir plus, consultez notre guide sur la création des tableaux de flux de trésorerie).

Pour les entreprises avec beaucoup de dettes, la marge EBITDA n’est pas utile, pourquoi ?

Une grosse dette signifie de gros paiements d’intérêts, et cela devrait être pris en compte dans l’analyse des ratios pour ce type d’entreprise.

Un EBITDA positif ne veut pas toujours dire qu’une entreprise génère des liquidités. L’EBITDA ignore les changements dans le fonds de roulement, il ne prend pas en compte les dépenses en capital nécessaires pour remplacer les actifs de l’entreprise, des éléments importants en analyse financière qu’on peut trouver dans le tableau des flux de trésorerie.

Vidéo explicative de la marge EBITDA

Regardez cette courte vidéo pour comprendre rapidement les principaux concepts abordés dans ce guide, notamment la définition de l’EBITDA, la formule de l’EBITDA et un exemple de calcul de l’EBTIDA.

Devenez un expert en finance d’entreprise avec la formation AEMF® de l’IFE

À propos de Salah BELLAKHDAR :

Salah BELLAKHDAR est le directeur de l’IFE.

Accrédité par l’Autorité Française des Marchés Financiers (AMF), Salah bénéficie d’une solide expérience sur les marchés financiers, notamment dans les domaines des fusions et acquisitions ainsi que des levées de capitaux, avec plus de 50 millions d’euros de fonds levés à son actif.

À travers ses formations, Salah a formé plus de 1000 passionnés de finance d’entreprise en modélisation financière. Sa mission quotidienne est de démocratiser la modélisation financière auprès du plus grand nombre pour qu’ils puissent propulser leur carrière.

L’Institut de Finance d’Entreprise

📞 WhatsApp (+33) 6 59 95 23 58

✉️ support@institutdefinancedentreprise.com