Le guide ultime de la modélisation financière dans Excel

À propos du cours

Le programme de modélisation financière que vous allez suivre est semblable à ceux enseignés chez les banques d’investissement mondiales, vous allez apprendre les meilleurs conseils, astuces, raccourcis clavier, fonctions et formules Excel dont vous avez besoin pour être un financier expert de la modélisation financière sur Excel.

Ce cours présente les 8 compétences les plus importantes en matière de modélisation financière.

- Une solide compréhension des meilleurs pratiques professionnelles en matière de création de business plans

- Savoir comment relier les 3 états financiers entre eux (compte de résultat, bilan, et tableau des flux de trésorerie)

- Apprendre à construire un prévisionnel des états financiers sur 5 ans

- Un cadre logique pour la résolution de problèmes liés aux hypothèses d’un modèle financier

- Le respect du détail et la structure d’un business plan PRO

- Capacité à distiller de grandes quantités de données dans un format simple (plusieurs lignes de charges, produits, investissements)

- Un sens du design et de l’esthétique (pour Excel)

- Apprendre a présenter clairement les résultats du modèle via des graphiques et tableaux de bords

À qui s’adresse ce cours ?

- Chefs d’entreprises et entrepreneurs souhaitant élaborer des business plan pour lever des fonds

- Analystes financiers juniors et seniors

- Analystes crédit

- Comptables et experts comptables

- Contrôleurs de gestion

- Auditeurs financiers

- Tous les étudiants à la recherche d’une carrière lucrative dans la finance d’entreprise

Pourquoi apprendre la modélisation financière?

Être capable de construire et d’équilibrer un modèle financier à 3 états est une compétence essentielle pour de nombreux rôles dans la comptabilité et la finance d’entreprise, c’est même une exigence fondamentale.

La modélisation financière est l’art de construire un outil Excel dynamique qui peut être utilisé pour évaluer des opportunités d’investissement, des fusions et acquisitions (M&A), des levées de fonds, ou pour évaluer les performances financières historiques ou prévisionnelles d’une entreprise.

Un modèle financier intégré à 3 états est un type de modèle qui calcule pour nous le compte de résultat, le bilan et le tableau des flux de trésorerie prévisionnel sur un période allant de 5 à 10 ans.

Alors que la comptabilité nous permet de comprendre les états financiers historiques d’une entreprise, la prévision de ces états financiers nous permet d’explorer les performances d’une entreprise en fonction d’une variété d’hypothèses afin de visualiser comment les décisions stratégiques , décisions d’investissement et de financement interagissent toutes pour avoir un impact sur les résultats à l’avenir.

Qu’est-ce que je vais retirer de ce cours ?

Nous commencerons par les notions de la modélisation financière, puis nous passerons rapidement à un niveau plus avancé sur Excel. Il est important de commencer par construire une base solide, c’est pourquoi nous allons couvrir toutes les compétences fondamentales dont vous avez besoin pour maitriser le sujet.

Dans la seconde moitié du cours, les fonctions et les formules deviennent plus sophistiquées, ainsi que la qualité de l’analyse financière et de la modélisation financière.

Objectif 1 : les fondamentaux d’un business plan à trois états financiers

Une caractéristique clé d’un modèle efficace est qu’il est “intégré”, ce qui signifie simplement que les modèles sont modélisés de manière à saisir les liens entre les différents postes comptables des états financiers.

Un modèle intégré est puissant car il permet à l’utilisateur de modifier une hypothèse dans une partie du modèle afin de voir comment elle affecte toutes les autres parties du modèle de manière cohérente et précise (Exemple changer les hypothèses de chiffre d’affaires, quelles incidence sur le bilan et le tableau des flux de trésorerie ?).

Objectif 2 : calculer le compte de résultat prévisionnel sur 3-5 ans

Les trois états financiers prévisionnels sont présentés avec au moins trois années de résultats historiques afin de fournir des ratios historiques sur lesquels se basent les prévisions.

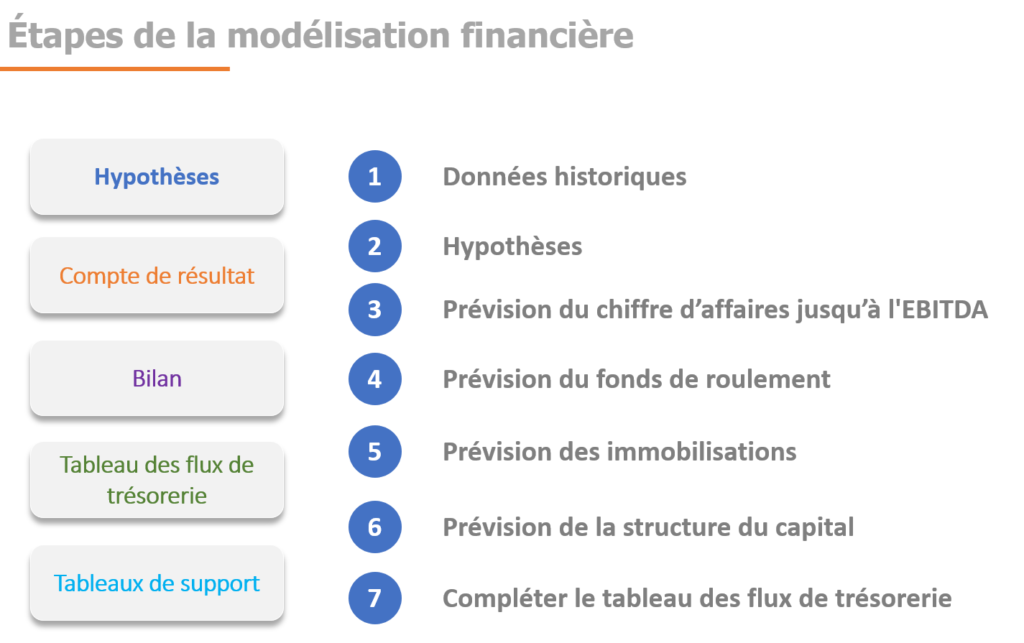

La saisie des données comptable historiques est la première étape de la construction d’un modèle financier à trois états.

Ce processus implique soit une saisie manuelle des données à partir des liasses fiscales de l’entreprise, soit l’utilisation d’un plugin Excel tel que Capital IQ ou Pitchbook pour extraire les données historiques directement dans Excel.

Le calcul du compte de résultat prévisionnel commence généralement par une prévision du chiffre d’affaires, suivie par une prévision des divers postes de charges de l’entreprise (directes et indirectes).

Objectif 3 : calculer le bilan prévisionnel

Contrairement au compte de résultat, qui présente les résultats d’exploitation sur une période donnée (un an ou un trimestre), le bilan est un instantané de l’entreprise à la fin de la période considérée.

Le bilan présente les ressources de l’entreprise (actifs) et le financement de ces ressources (passifs et capitaux propres). La saisie des données historiques du bilan est similaire à la saisie des données historiques du compte de résultat (soit manuellement, soit par le biais d’un plugin Excel).

Le bilan est en grande partie déterminé par les hypothèses opérationnelles que nous formulons dans le compte de résultat. En effet les données du chiffre d’affaires prévisionnel par exemple déterminent les hypothèses du fonds de roulement, les dépenses en capital (immobilisations) et toute une série d’autres éléments.

Considérez le compte de résultat comme le cheval et le bilan comme le chariot. Les hypothèses du compte de résultat déterminent les prévisions du bilan.

Objectif 4 : l’état des flux de trésorerie prévisionnel

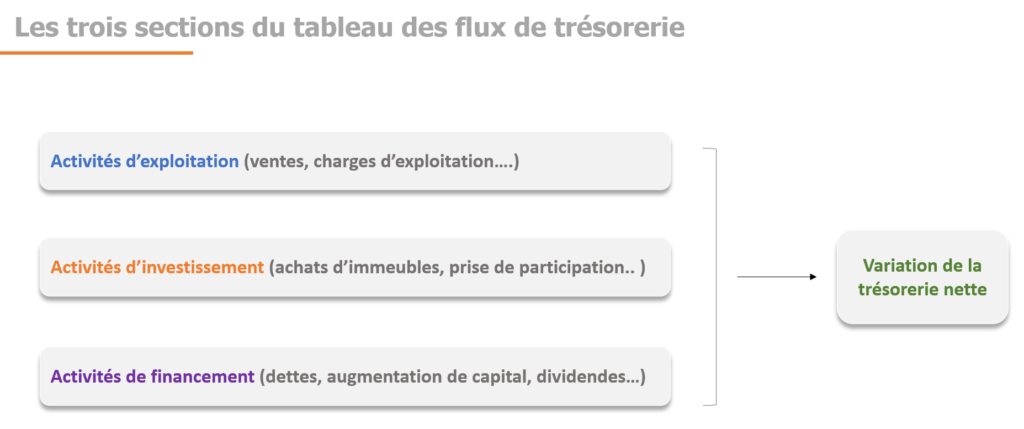

Le dernier élément central du modèle à trois états est le tableau des flux de trésorerie.

Contrairement au compte de résultat ou au bilan, le tableau des flux de trésorerie ne prévoit rien de manière explicite et il n’est pas nécessaire de saisir les résultats historiques du tableau des flux de trésorerie avant de faire des prévisions. En effet, le tableau des flux de trésorerie est un pur rapprochement des variations annuelles du bilan et du compte de résultat.

Chaque poste individuel du tableau des flux de trésorerie doit être référencé ailleurs dans le modèle. Il est donc essentiel de construire correctement le tableau des flux de trésorerie pour équilibrer le bilan (actifs = passifs).

Voici ce que nos anciens élèves ont à dire à propos de nous

À propos de l’instructeur :

Salah BELLAKHDAR est le directeur de l’IFE.

Accrédité par l’Autorité Française des Marchés Financiers (AMF), Salah bénéficie d’une solide expérience sur les marchés financiers, notamment dans les domaines des fusions et acquisitions ainsi que des levées de capitaux, avec plus de 50 millions d’euros de fonds levés à son actif.

À travers ses formations, Salah a formé plus de 700 passionnés de finance d’entreprise en modélisation financière. Sa mission quotidienne est de démocratiser la modélisation financière auprès du plus grand nombre pour qu’ils puissent propulser leur carrière.

L’Institut de Finance d’Entrepris

📞 WhatsApp (+33) 6 59 95 23 58

✉️ support@institutdefinancedentreprise.com

Contenu du cours

Introduction

-

Présentation

01:13 -

Introduction au cours

00:45 -

-

Objectifs d’apprentissage

00:43 -

01:32

-

Qu’est-ce qu’un modèle financier

00:57 -

Types de modèles financiers

01:19 -

Fichiers téléchargeables

00:00